大连股票配资平台 突然崩了:一夜蒸发4.35万亿元!重磅数据出炉,金银大涨!北约宣布:升级核实力!

1. 合规性和监管:选择一个受到相关监管机构监管的平台,这可以保证平台的合法性和安全性。查看平台是否注册,并且是否受到金融监管机构的监管。

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

美国重磅数据出炉!

11日晚,美国劳工部发布的数据显示,美国6月CPI同比上涨3%,低于预期的3.1%,较前值3.3%进一步下滑;环比下降0.1%,亦低于预期的0.1%和前值的0%,为2020年5月以来首次转负。

6月份剔除食品和能源成本的核心CPI同比上涨3.3%,低于预期的3.4%和前值的3.4%,为2021年4月以来的最低水平;环比上涨0.1%,低于预期和前值的0.2%,为2021年8月以来最小增幅。

随后,美国总统拜登表示,当天发布的CPI报告显示抗击通胀取得重大进展。

有分析人士认为,美国6月通胀全面降温,将进一步提振美联储官员很快降息的信心。

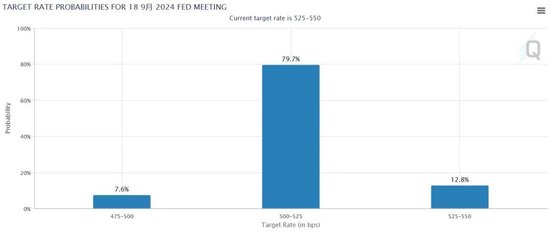

数据公布后,互换市场消化的年内降息幅度有所增加,交易员预计美联储年内第三次降息25个基点的可能性为25%。交易员亦提高了欧洲央行宽松预期,料9月将降息20个基点。CME的美联储利率观察工具显示,美联储在9月的会议上降息的可能性冲高至近90%,高于报告发布前预期的80%。

受此影响,美元指数直线跳水;美元兑日元USD/JPY日内大跌2%,最低报158.36,创6月20日以来新低;美元兑离岸人民币下跌超300点,现报7.2597。美国国债收益率迅速走低,10年期国债收益率大跌超2%。

黄金、白银大涨,现货黄金站上2400美元/盎司大关,现涨1.36%;现货白银日内涨超3%,现报31.73美元/盎司;COMEX期银突破32美元/盎司,日内涨3.18%。

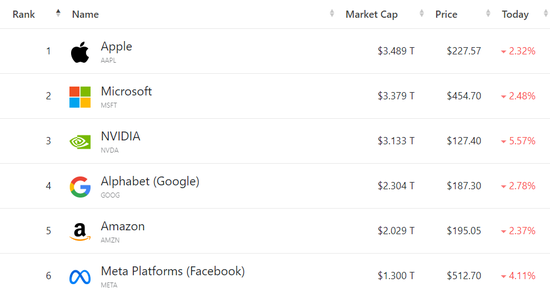

截至今晨收盘,美股三大指数涨跌不一,标普500指数跌0.88%,报5584.54点;纳斯达克综合指数跌1.95%,报18283.41点,双双终结七连涨;道琼斯指数涨0.08%,报39753.75点。

在美国CPI数据报喜后,交易员选择撤出近期表现强劲的科技巨头,权重股英伟达收跌5.57%,特斯拉跌8.44%,Meta跌逾4%,苹果、微软、谷歌和亚马逊则分别跌超2%。“七巨头”市值单日总计蒸发了近6000亿美元(约合4.35万亿元人民币)。

离岸人民币(CNH)兑美元北京时间04:59报7.2677元,较周三纽约尾盘涨247点,盘中整体交投于7.2924-7.2580元区间。20:30发布美国CPI后、21:30美股开盘之前,离岸人民币涨穿7.26元,为6月13日以来首次,一度涨穿50日均线(该技术指标暂报7.2653元)。

北约峰会发表声明:升级核实力

参考消息网援引俄罗斯卫星社7月11日报道,北约发布的联合声明中指出,北约国家商定在北约下次峰会之前拟定对俄关系战略方法建议。

北约华盛顿峰会总结性声明还指出,北约国家准备升级自己的核实力,改善这一领域的规划。

声明称:“北约准备采取一切必要措施保障可靠、安全的核遏制使命,尤其是通过升级自己的核能力、加强核规划和必要情况下的调整。”

美联储降息预期生变,影响几何?

“影响美国通胀的因素目前正在消退。”广州金控期货研究所副总经理程小勇表示,首先,从薪资通胀传导逻辑看,薪资增长对通胀的驱动减弱。6月美国失业率升至4.1%,薪资环比增速从5月的0.4%放缓至0.3%。其次,服务价格指数进一步回落,6月美国非制造业PMI分项数据物价指数从上月的58.1%下降至56.3%,这意味着美国服务业通胀压力在减轻。再次,从住房市场来看,美国住房租金涨幅进一步放缓,6月Apartment List全国房租指数环比增速放缓至0.4%,上月为0.5%。

多位受访人士告诉期货日报记者,美国6月CPI数据为美联储降息提供了更多空间。

本周美联储主席鲍威尔如期出席了美国众议院半年度货币政策报告听证会。鲍威尔在听证会上声称,最近的数据显示出美国通胀取得了进一步进展,更多的良好数据将增强央行对通胀回到2%目标的信心,没有特定的通胀数字来确定降息。

有“新美联储通讯社”之称的知名财经记者Nick Timiraos在最新文章中表示,本周鲍威尔前往国会,开始为降息奠定基础,这次理由更有力。

在南华期货宏观外汇分析师周骥看来,美国6月通胀数据符合市场预期,正朝着美联储2%的通胀目标前进,这在一定程度上为美联储在2024年年内多次降息提供支持,特别是为9月的降息奠定了基础。

针对近期鲍威尔的表态以及美国一些经济数据的表现,周骥认为,这在一定程度上会加剧市场对美联储降息的预期。具体来看,目前美国经济处于边际放缓的过程之中,但短期内并没有明显的风险。需要注意的是,在高利率环境下,美国经济逐步降温是大概率事件,尤其是之前支撑美国居民消费的超额储蓄已逐步耗尽。据旧金山联储估算,美国居民在疫情期间由财政现金补贴而积累的超额储蓄已在2024年一季度耗尽。鲍威尔的整体态度略偏向“鸽”派,再加上近期美国经济数据表现疲软,短期内市场对美联储年内降息的预期有所提升。

“美联储货币政策遵循的是泰勒法则,即美联储需要平衡通胀和就业市场。实证研究表明,在加息周期美联储更多关注的是通胀指标,而在降息周期关注的是失业率等指标。因此,6月美国CPI下行,有利于增强美联储控制通胀的信心,但是否降息需要关注就业市场。”程小勇表示,6月美国失业率反弹至4.1%,如果7月就业市场继续降温,可能导致美联储在9月降息。最近两日,美联储主席鲍威尔在国会证词中表示,就业市场已经降温,这意味着美联储未来政策可能并不仅仅关注通胀,而是要权衡通胀和就业。

中金公司等机构认为,如果降息交易重回市场主线,将对全球股市、债市、商品和外汇等各类资产形成利好。其中,黄金在历次降息周期中均表现出较高的涨幅和上涨概率,一旦降息交易回归、美债利率下行,黄金的金融属性与货币属性联动,可能推动金价创历史新高。

对此,程小勇表示,就大宗商品而言,如果降息是预防式的,即失业率上升,但没有发生严重的就业问题,美国经济温和减速或轻度衰退,那么美联储降息是利好,降息有利于防止经济出现深度衰退,且利率下行带来投资需求回归。对美股而言,目前美股存在一定的泡沫,上涨驱动力主要来源于科技板块,道琼斯工业指数和标普500指数涨幅不及纳斯达克指数,降息有利于防止泡沫破灭。如果降息是衰退式的,经济衰退带来的需求下滑和私人部门资产负债表受损,短期会给商品和美股带来下行压力。“目前看,我们倾向于第一种预防式降息。”他表示。

此外,记者了解到,美联储降息也将减轻我国货币宽松的外部掣肘,有利于我国债市与汇率表现。目前市场普遍预期,美联储将在今年内启动首次降息,这将对美元指数形成长期利空。

“若美联储选择在今年9月降息,我们认为这并不意味着美联储一旦开始降息,就会进入降息周期。此外,非美经济体在年内的降息次数和幅度仍可能稍微领先于美国。因此,基于这一判断,我们认为美国利率‘更高更久’的趋势在今年下半年大部分时间内仍将主导美元走势,而美联储9月如期降息只能微幅减缓美元兑人民币即期汇率的上行压力。”周骥表示。

新浪合作大平台期货开户 安全快捷有保障

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:张靖笛 大连股票配资平台